セミナーレポート: ESG経営とグループ企業価値の向上

本記事では、2021/07/13に行われた株式会社ディーバ主催「ESGに貢献する非財務情報マネジメント~企業価値向上の視点を踏まえて~」のセミナーから、「ESG経営とグループ企業価値の向上」(講演:東京都立大学 松田千恵子教授)の抜粋をお届けします。

コロナ禍でのガバナンス

コロナ禍は、これまで先送りしていた問題を表面化させて加速化させました。ビジネスの変容に対応するためには、やマネジメントが強力にならなければならない。従ってガバナンスも強力にならなければならなくなりました。

コーポレートガバナンス・コードの再改訂

コーポレートガバナンス・コードの再改訂において、金融庁が発表した内容を見ますと下記が挙げられています。

-

-

1.取締役会の機能発揮

-

2.企業の中核人材における多様性の確保

-

3.サステナビリティを巡る課題への取組み

-

これらは、1がGovernance、2がSocial、3がEnvironmentと、そのまま「ESG」になっているのに気づくと思いますが、ESGに着目した再改訂となっています。

それ以外にも多くの改訂箇所がありますが、これらの中で経営への影響が大きい重要な論点をまとめてみると、下記の5点となります。

-

-

①プライム市場への移行

-

②「執行」と「監督」の分離(モニタリングボードの奨め)

-

③人的資本への注力 ・多様性の確保

-

④事業の将来像+サステナビリティ(事業戦略)

-

⑤事業ポートフォリオマネジメント+資本コスト(全社戦略)

-

①プライム市場への移行

プライム市場、スタンダート市場、グロース市場の3つの市場があり、これらは並列ですが、プライム市場の企業にとっては、より高い水準のガバナンスが求められます。では一段高いガバナンスとは何でしょうか?

色々な点がコーポレートガバナンス・コードにも記載されていますが、例えば社外取締役を全体の1/3以上とするのみならず、必要な場合には過半数を検討することが勧められていたり、サステナビリティに対する開示のレベルが高くなっていたりすることは、経営にも影響が大きい点と言えます。

②「執行」と「監督」の分離(モニタリングボードの奨め)

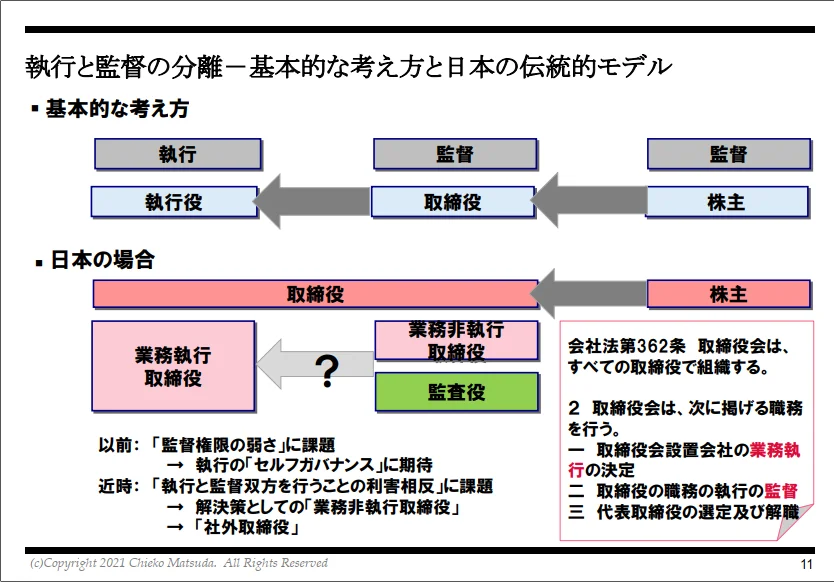

次の点は、取締役会の実効性強化に関する点です。コーポレートガバナンス・コードの基本的なスタンスは、執行と監督の分離であり、取締役会はモニタリングボードとして実効性を高めるべきという立場です。

一般的に、やる人(執行)とチェックする人(監督)は別々にいるというのが普通の考え方ですが、日本の取締役会の場合、執行と監督の双方を担うという形になっており、それ以外にチェックする人として監査役がいます。ところが監査役は「ガバナンスの一丁目一番地」と言われる「取締役の選任・解任」権限がありません。

この点を、執行をしない取締役として「社外取締役」を置くことで改善を図るようになってきています。また、執行と監督が明確に分離された形である「指名委員会等設置会社」、それよりも少し要件を緩くした「監査等委員会設置会社」といった形態も設置し、従来型の「監査役会設置会社」を含めて3つの中から、ガバナンスの形態を選べる形となっています。

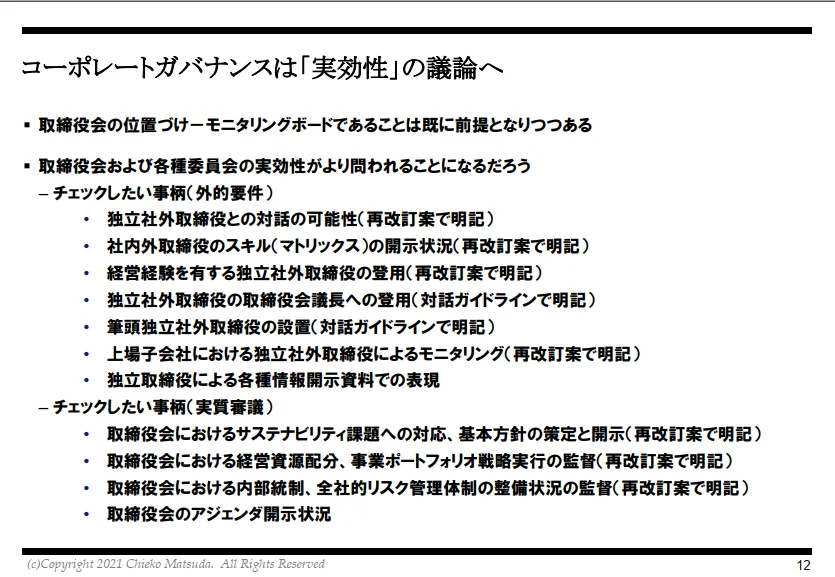

そうなると「取締役会は何をするところ?」となりますが、多くの会社では、コーポレートガバナンス・コードの考え方を受けて「監督するところ=モニタリングボード」というのが前提となってきています。今回の再改定でも監督機能を強めるために色々な規定が設けられています。

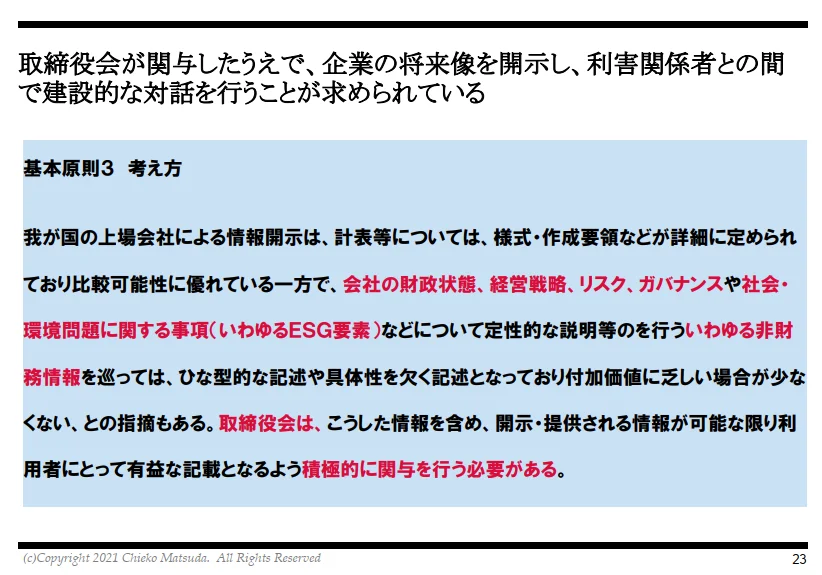

特に、下記は取締役会でチェックすべきこととしてコーポレートガバナンス・コードに明記されています。

-

-

取締役会におけるサステナビリティ課題への対応、基本方針の策定と開示(再改訂案で明記)

-

取締役会における経営資源配分、事業ポートフォリオ戦略実行の監督(再改訂案で明記)

-

取締役会における内部統制、全社的リスク管理体制の整備状況の監督(再改訂案で明記)

-

また、指名・報酬委員会の実効性も問うというのも今回の改訂に含まれています。取締役選任・解任を社外の人が決めると誤解されていることがありますが、プロセスや選任基準をチェックするのが委員会の役割です。

③人的資本への注力・多様性の確保

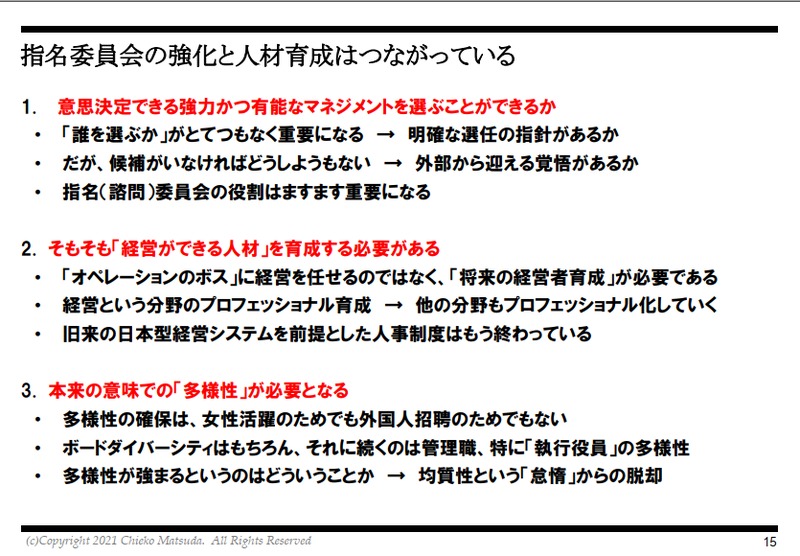

1.意思決定できる強力かつ有能なマネジメントを選ぶことができるか

まず「誰を選ぶか」を社外の方はチェックしてくださいということです。そのためには選任基準の明示や候補者の選定をきちんと行う必要があります。

また「外部から迎えなさい」ということではなく、「経営者としての能力は外部のマーケットと常に比較しましょう」ということです。こうしたことがしっかりとなされているのかを見ていくことが指名委員会の役割になります。

2.そもそも「経営ができる人材」を育成する必要がある

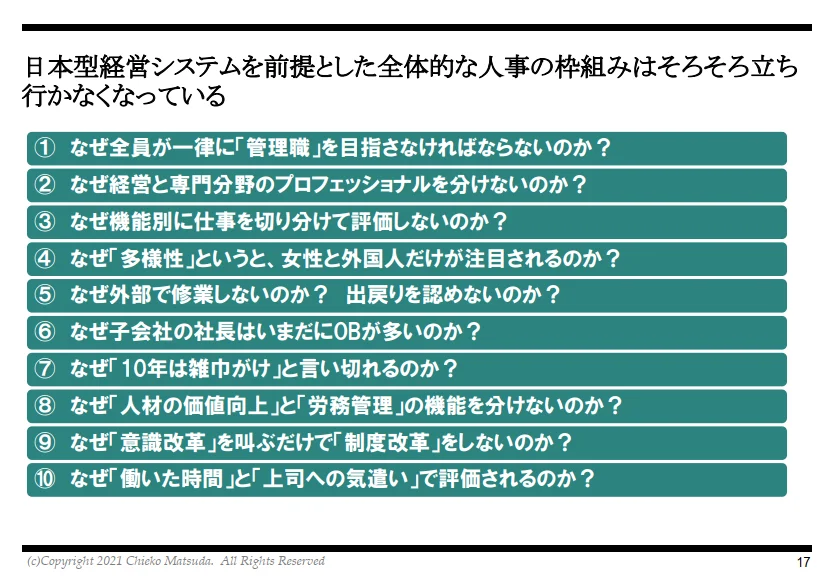

アメリカの場合は外部に経営者人材プールがあるので、そこからサーチすれば経営者にふさわしい候補を見つけることができます。しかし日本の場合は内部昇格がまだまだ続くので、次の社長をどうするか?だけでなく次の役員、次の次まで考えなければなりません。従って人事部門は早い段階から経営分野のプロフェッショナルの育成をしなければなりません。また、経営分野ではなく、他の分野でのプロフェッショナルとして活躍したいという人もいるでしょうから、人事制度は複線化していくことになりますし、大きな見直しが必要となってくるでしょう。終身雇用や年功序列といった「日本型経営システム」を前提とした人事制度の見直しができていない会社はかなりマズいです。

3.本来の意味での「多様性」が必要となる

多様性の確保は会社を強くするためにあります。例えば「イノベーション」のアイデアの情報生産性を高めるためには、なるべく違った頭がたくさんあったほうが良い。取締役会に多様性が必要なのは「意思決定のリスクを減らして将来の確度を高める」からです。皆同じことだけ考えていたら同じ角度でしかリスクを見られなくなります。

これまでは、まず取締役の多様性が取り上げられてきましたが、今回のコーポレートガバナンス・コードの再改訂においては、中核人材の多様性についても言及されています。具体的には、執行役員をはじめとした管理職クラスの多様性は、日本ではまだまだ足りません。

多様性は面倒くさいと思っている方もいるかもしれませんが、今までは国内における均質性が強いがゆえの怠惰の中にいたと言っても良いかもしれません。グローバルに出て勝負するためには当然考えなければならない点でしょう。

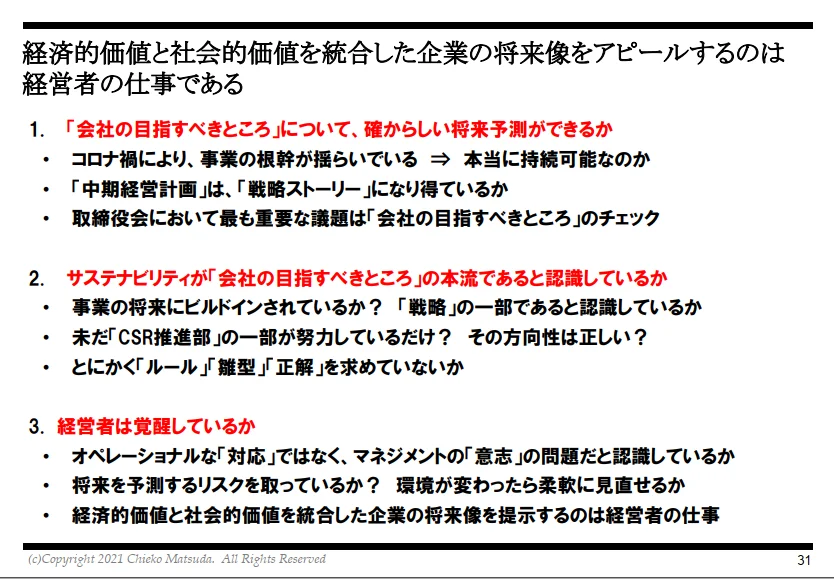

④事業の将来像+サステナビリティ(事業戦略)

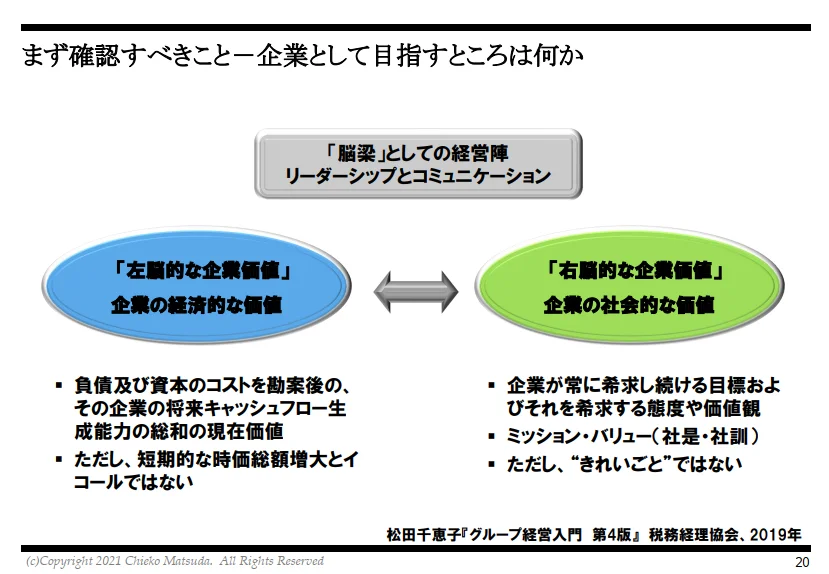

「企業として目指すところは何か?」を考えてみましょう。左脳的な企業価値では「将来キャッシュフローの最大化」です。一方のエモーショナルな部分として右脳的な企業価値は、「事業会社を始めたときの創業者の思い」「このサービスを通して世の中を良くしたいという思い」といったものです。これらをつなぐ(脳梁)のが経営者の役割となります。

「右脳的な企業価値」は、社内では企業理念(ミッション・バリュー)に具現化されているはずです。そこから戦略・日々の活動につながっていくわけですが、最近ではそれらを社内だけではなく、ステイクホルダーとも共有することが必要となってきています。ESG要素への注目も、こうした流れを後押ししています。

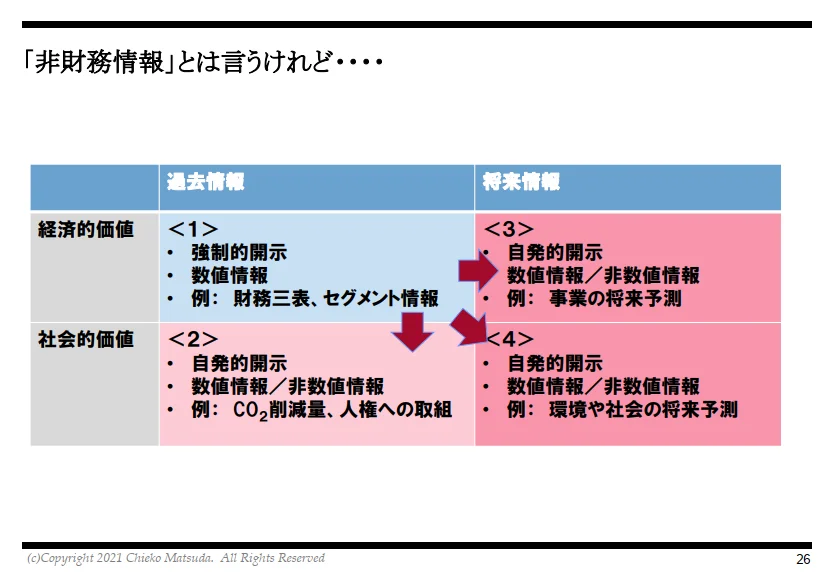

ここで出てくる「非財務情報」ですが何を開示すれば良いか混乱している方が非常に多い、わかりにくい言葉になっています。そのため、海外では非財務情報(Non-Financial Information)という言い方は徐々にしなくなっています。ミスリードをしないように、内容を以下の4つの要素で分けると分かりやすいです。

過去の情報なのか、将来の情報なのか

経済的価値についてなのか、社会的価値についてなのか

定量的なのか、定性的なのか

強制的な開示なのか、自発的な開示なのか

今までは<1>の会計報告を粛々とやっていましたし、メインバンク・ガバナンスの時代はそれで銀行からお金を借りられました。ところが、ESGの流れ、エクイティ・ガバナンスの流れから<2><3><4>も開示を求められるようになりました。

情報をバラバラと出すと投資家もわかりにくいので、<2>をわかりやすく評価しようという動きがあり、様々な会社がESG格付けを出して乱立していますが、信用格付けの歴史をみるとESG格付けはそのうち1~2社に淘汰されるでしょう。

また、同様にESGの情報開示の枠組みもいくつもあり乱立していますが、徐々に統合の動きも出てきています。企業側としては、様々な雛型や重箱の隅をつつくようなテクニカルな要素ばかりに拘らず、まずはしっかりと、自社の背骨となる戦略を作っていくことが重要なのではないでしょうか。そして、それにESGの要素を統合していくことが必要です。

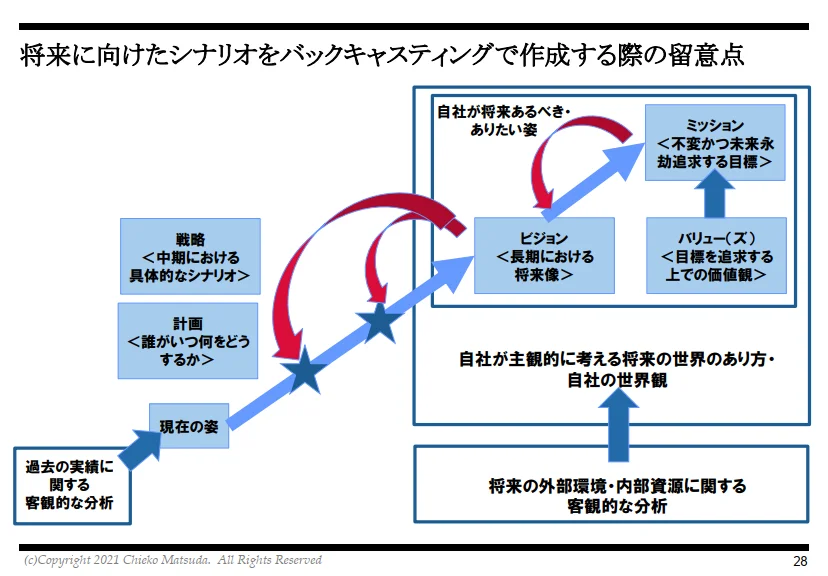

今は、コロナ禍で売上が回復やコスト削減など、大変な時期かもしれません。ただ、もしかすると忙殺されているのは戦術的な面であり、その土台となる自社の戦略が揺らいでいるかもしれません。戦略を見直す際にバックキャスティングを行うことは良く行われるようになりました、その際に遠い将来のメガトレンドをひたすら客観的に分析するだけになっていないでしょうか?客観的な分析を基にして、そこに自社のあるべき姿、自社の世界観を入れていかないと、バックキャスティングングはうまくいきません。

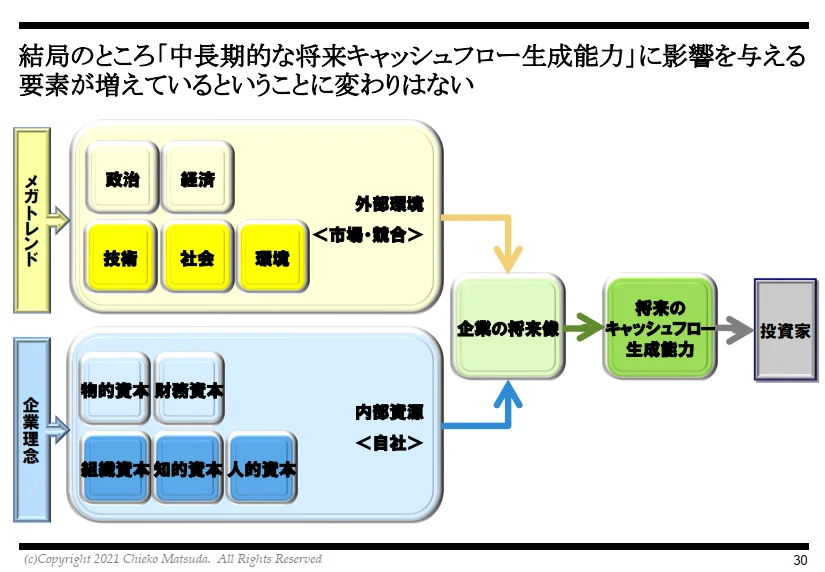

戦略を立てにあたっては、ESG要素との統合も重要です。ESGの流れが要請しているのは、戦略策定に不可欠な外部環境分析や内部資源分析を行ううえで「環境」といった要素を無視してはもはや成り立たなくなってきたということです。こうした要素は「将来的なキャッシュフローの生成能力」に影響を与えます。社会や人権に関しても同様です。つまりESGは戦略のうちということです。

中長期的な企業価値向上と持続可能な成長を実現するために、ESG要素をきちんと統合して、確からしい将来予測を行い、リスクを取ってリターンを実現するのは経営者の仕事です。CSR推進部の仕事ではありません。

⑤事業ポートフォリオマネジメント+資本コスト(全社戦略)

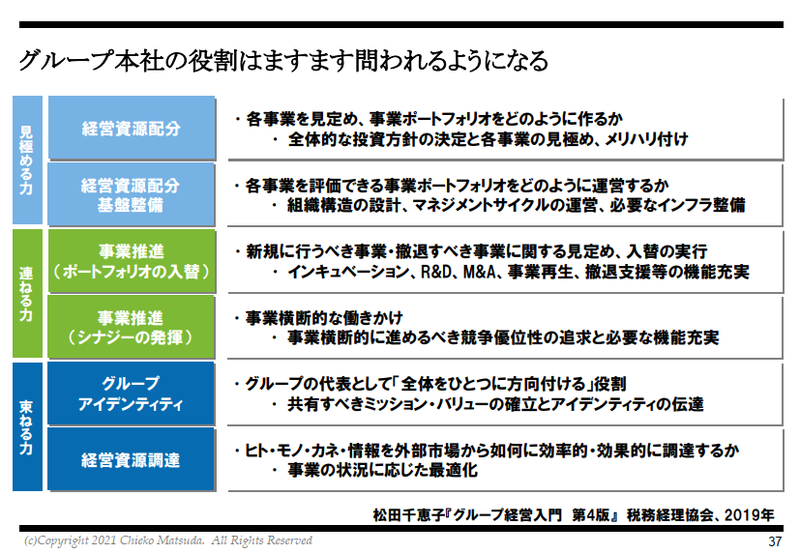

株主が資本市場で作っている「投資ポートフォリオマネジメント」と多角化企業が内部で作っている「事業ポートフォリオマネジメント」のバッティングが問題になってきています。株主は自分で投資ポートフォリオを作りたいので多角化企業が事業ポートフォリオを組むことを嫌うのですが、一方で企業は企業で多角化などを通じて持続的な成長を実現しなければならないので、その正当性を株主に対して主張する必要があります。この時、株主が納得する説明は、下記の3つのポイントだけです。これはそのまま、本社の役割でもあります。

①見極める力:

本社の投資家的能力が、少なくとも自分たちの事業ポートフォリオに関しては、外部投資家よりも優れていること。事業ポートフォリオマネジメント力。

②連ねる力:

投資家にはできない1+1を3にするシナジーを実現できていること。事業シナジーマネジメント力。

③束ねる力:

上記を実現したうえで、グループとしての強いアイデンティティが働くことで、グループ全体の企業価値向上が図られていること

企業が弱いのは「見極める力」です。きちんと戦略を定量化しているか、マネジメントプロセスを回しているか、定量化したデータインフラがあるか、といった「投資のモニタリング」ができていない企業は多いです。ぜひ、このあたりの本社の役割から見直していっていただきたいと思います。

以上です。

ディーバでは、非財務情報マネジメントの寄稿記事「グループ経営上も重要性が高まる 非財務情報の活用プロセスへの経理部門の関わり方」や、非財務情報マネジメントソリューション、企業価値分析や事業ポートフォリオマネジメントのプロダクト、ROICなどのKPIや業績管理のためのグループ経営管理システムを提供しています。

講演、文責

講演:東京都立大学 松田千恵子教授

文責:ディーバnote編集部

※無断転載禁止

※本記事は当社商号が「株式会社ディーバ」当時に作成されたものです。

グループ経営管理において必要な財務・非財務情報を収集・統合し、多軸分析を行えるクラウドサービスです。1,200社超の支援実績から生み出された経営管理機能を持ち、データを収集する入力画面や、 90 種類の経営会議レポート・分析帳票などを標準搭載。設定のみで利用できます。